最近,大家應該很難避開零利率下限(Zero Lower Bound; ZLB)這個話題。零利率下限表示名目利率為零甚至更低,在這種情況下的投資實質收益為負收益。負利率到底有什麼含意? 在負利率情況下,假如投資者將錢存入銀行或持有債券直到到期,他們所獲得的最終收益將少於投資的面值。

過去幾個星期,投資者目睹了全球債券殖利率急遽下跌的情景,債券市場似乎已進入了暮色之城。雖然負利率並不表示投資者真的需要付出利息來持有債券,卻象徵著投資者願意支出多少溢價來換取資金停泊的安全港灣。

資金的流動是決定利率水平背後無形的手。現時,一連串事件激發了市場的避險情緒,包括中美之間持續的貿易戰、歐盟區和日本經濟的疲弱增長,以及最近沙特石油設施的受襲事件。在市場前景有欠明朗的情況之下,政府債券成為了資金的追捧對象,這令債券價格上漲,進而導致殖利率下跌。

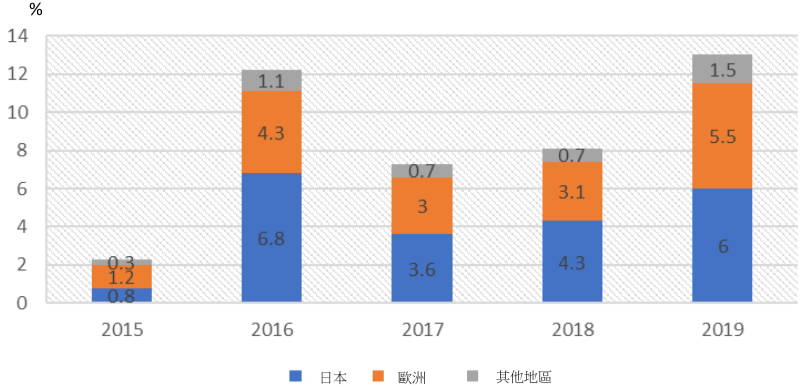

根據美國銀行美林全球政府債券指數的最新數字,全球負利率政府的債券金額已佔可交易債券總量約三分之一,是2016年10月以來的高點。而國際金融協會的數據更顯示,日本和歐盟等國家和地區擁有超過13兆的負利率債券。當大部份債券市場的利率為負值時,賺取可觀的正回報便會變得困難。

各地區的負利率債券市場價值(以每兆美元計)

資料來源:國際金融研究所,安誼金融研究

各國10年期政府債券的殖利率走勢(%)

資料來源:彭博社

雖然負利率在市場上並非首次出現,但負利率債券的規模卻在近年有大幅增加的趨勢。為什麼? 除了全球瀰漫的不明朗氣氛外,主要原因是為數不少的中央銀行皆採取了量化寬鬆政策。

全球央行密切監控著通脹情況以確保國家經濟的穩健發展。當名目利率接近零甚至負數時,央行便無法再透過降息來刺激投資和消費,貨幣政策所帶來的刺激效果此時已微不足道。這個情況在經濟上被稱為「流動性陷阱(Liquidity Trap)」,日本的情況可算是一個最著名的例子。當名目利率低得無法再低時,全球央行只能透過量化寬鬆(Quantitative easing; QE) 這個手段,向市場注入流動性來進一步刺激經濟。聯儲局、歐洲央行和日本央行皆藉著操控貨幣供應,作爲實現經濟增長和通脹目標的手段。當市場過剩的流動性大量流入如政府債券等避險資產中,便會導致債券殖利率下跌,造成歷史低位的債劵利率甚至達到負值。除了日本外,德國、瑞典、奧地利和法國幾個歐洲國家亦已經墮入負利率的低谷中。更甚者,歐洲還出現了負利率的抵押貸款。

這些趨勢均令環球資本極度渴求收益。

日本按年同比GDP及10年政府債券收益率(%)

資料來源:彭博社

美國經濟表現持續突出

量化寬鬆政策能否有效振興經濟? 這視乎情況而定。美國經濟自2008年的金融危機後穩步復甦,然而,其他主要經濟體的情況卻大相逕庭。

各個市場的製造業採購經理指數

資料來源:彭博社

歐元區消費者信心

資料來源:彭博社

日本消費者信心

資料來源:彭博社

在渴求收益之下,全球的資本大幅流入美國的債券市場中。即使美國準備在未來數月再次降息,但美國和世界其他地方之間的債券殖利率仍然存在相當大的利差。雖然今年美國的殖利率曲線出現了倒掛之勢,但是投資美國政府債券仍然能帶來正面的收益;因此,當市場尋求收益時,美國的資產便成為了海外資本炙手可熱的投資標的。自今年八月以來,美國債券市場便出現資本大幅流入的情況,導致美國國債殖利率再一次跌落歷史低位。

即使經濟的增長動力放緩美國並未出現衰退的跡象,整體經濟表現仍然突出。而貢獻美國GDP增長率三分之二的消費者區塊也持續有令人鼓舞的表現,這表示美國消費市場的動能依然能繼續推動經濟發展,並支持GDP增長。

美國穩健的勞動市場表現亦支撐了消費者的消費力道。美國今年八月的勞動參與率增加至63.2%,而就業人口比率亦上升至60%的10年高位。對於追求收益的投資者來說,美國的確是一個無法抗拒的投資環境。

美國密歇根大學消費者信心指數

資料來源:彭博社

美國失業率及勞動參與率(%)

資料來源:彭博社

避險情緒升高下,負利率環境有哪些投資選擇?

收益是投資者以風險所換取的利益補償,因此投資行為的關鍵即在於平衡收益與風險。然而,近年來市場上過剩的流動性令全球收益率下滑,進而導致了風險資產的價值重估。收益下跌令銀行、保險公司和退休金等機構投資者在風險性資產的曝險增加,潛在的風險事件對市場的波動性的影響可能相較過去大幅增加。另外,接近零的融資成本將會鼓勵投資者從事槓桿和高風險的投資活動,長遠而言可能引發風險資產的投機和錯配問題。換句話說,投資者將需要準備迎接可能波動更為強烈的金融市場。

全球經濟體的復甦步伐不一,主要市場現正處於量化寬鬆的模式中,零利率下限和低收益率將成為新常態。在市場流動性過剩的環境下,衝擊最大的將是那些投資管道有限以及投資產品單一的投資者,分散投資風險在負利率的環境下更顯重要。如何透過投資不同的資產類別來分散投資組合,得以有效提升投資回報和減低資產的波動性在這樣的市場環境中更顯重要。

此外,我們認為未來市場可能面臨收益率的進一步下滑,建議投資者須即時鎖定仍具有收益的投資慎選能夠帶來最佳收益同時風險可控的產品。