如同本研究於今年二月份所發佈之文章”在美國經濟數據轉變下關注聯儲局的未來舉措”所提及,市場已普遍認為美聯儲將暫緩升息,尤有甚者,市場風向已轉為以降息取代進一步的緊縮舉措。今年三月底,美國殖利率曲線出現自2007年來未見的倒掛,引起市場騷動。這些牽動金融市場神經的事件,包括鴿派的美聯儲態度對於美國消費者行為的影響,以及殖利率倒掛是否為經濟衰退的前奏,將為本文章探討的重點。

美聯儲的溫和態度如何影響美國消費者活動

隨著美聯儲於今年三月二十日宣布維持利率不變的決議,並表示將於短期內停止縮表行為,美國指標國債利率迅速下滑,數個交易日後的三月底,更伴隨了三個月期及十年期美債殖利率的倒掛,引發市場嘩然。

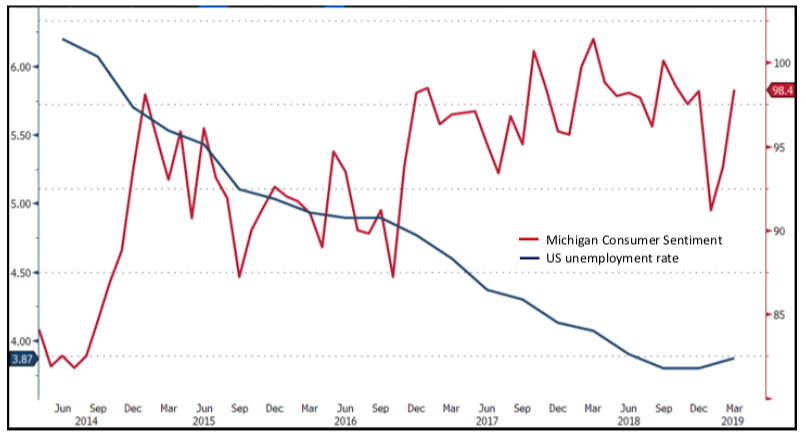

然而,向為衡量美國境內消費者信心的指標美國密西根大學消費者信心初值,在三月份持續繳出超越市場預期的增長。顯而易見地,美聯儲近幾個月來對利率政策的態度轉變並未對美國消費者活動造成直接影響,消費者信心的擴張反應了美國民眾對於收入水平將跳升的心理預期,導因於美國勞工局此前公佈的美國勞工三月份平均時薪增長達2009年來高點。工作前景、薪資水平及勞動市場的大環境對於消費者心態及活動的影響顯然高於其他因素,而美國勞動市場近一年來無疑處於三年內最佳狀態。

美國消費者信心的增長呼應了我們此前對於美國個人消費支出的預期,2019年美國個人消費支出勢將持續擴張,據此,由於美國消費者支出與消費者貸款餘額呈現很高的正相關,我們預期美國消費者貸款餘額亦將相應健康增長。

美國密西根大學消費者信心指數與美國失業率

資料來源: 彭博社,美國密西根大學消費者信心調查,美國勞工局

消費者信用資產的獨特性

如同前述,消費者信心及消費者信用資產之所以如此特別,主因為消費者行為失業率、景氣好壞的敏感度相對於指標利率的變化來的高。美聯儲的利率政策態度對於傳統的固定收益投資工具的價格走勢影響甚大,但對於消費者信用資產品質的影響則微乎其微。

此外,由於單一消費者信用貸款的金額相對傳統固定收益投資工具而言十分小,若然一個投資人選擇囊括消費者信用貸款於投資部位中,則能廣為投資於相對大量的個別信用貸款,而很輕易的達到極度風險分散的效果。更甚者,由於消費者信貸的還款週期一般為每月歸還本金及利息,故投資於消費者信貸的投資存續期間將顯著較貸款本身為短。無疑地,投資存續期間越短的投資工具,對於利率環境的變化敏感度越低。

美國消費者信貸表現的關鍵因素

當我們想要多了解美國消費者信貸區塊的表現時,我們可以借鏡美國信用卡的歷史窺見美國消費者在以信用卡支應消費活動時的資金成本。

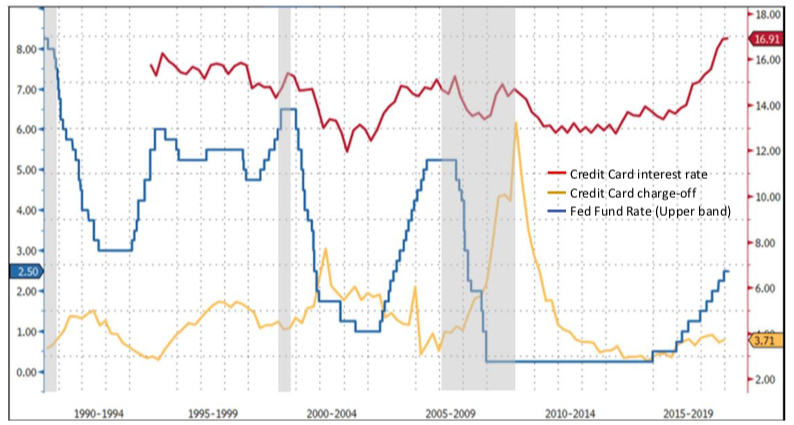

自下圖可以得知,在美聯儲維持利率不變的時期,美國信用卡的平均利率變化亦不大。即便在美聯儲降息週期時,美國信用卡利率下調的幅度亦低於美聯儲基準利率的調降幅度。除了圖中以灰色區域標示的經濟衰退時期外,信用卡的壞帳高低與美聯儲舉措幾乎無關。實證上,我可以得出以下結論,美國信用卡利息及壞帳間的利差並未受到美聯儲指標利率調整的具體影響。

美國信用卡歷年平均利率、壞帳以及美國聯邦基金利率(上緣)

資料來源: 彭博社,美聯儲

我們關心的是經濟衰退即將到來?

美國消費者信用貸款的壞帳顯然僅會在經濟衰退時有飆升的風險,所以我們更應該擔心的,是美國是否會迎來下一波的經濟衰退? 根據理論,利率在較長的持有天期自然較高,原因為持有標的在較長天期內將面臨較多的不確定因素,進而影響標的價值。根據歷史經驗,當經濟衰退將要發生時,為避免資產利率下跌,投資人傾向投資較長天期資產以鎖定利率,故較長天期資產的價格將走揚,進一步壓低收益率。同時,對於長天期資產的需求將壓縮對於同樣信用條件而較短天期資產的投資意願,導致短天期資產的利率維持在高檔,此通常為罕見殖利率倒掛的發生緣由。

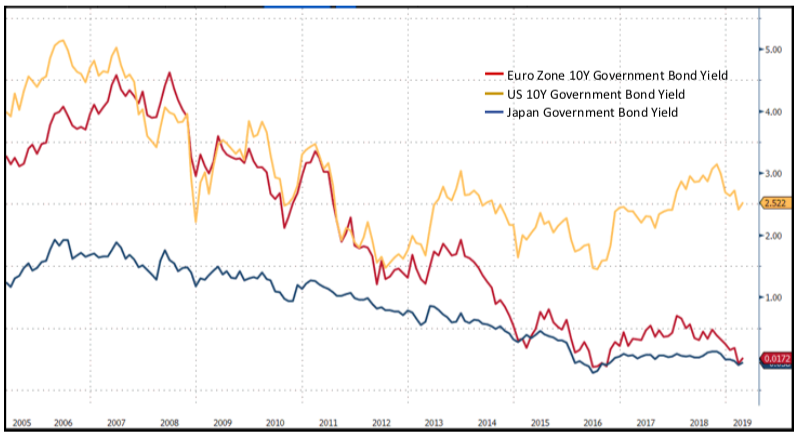

然而,上個月所發生的殖利率倒掛可能並未暗示任何經濟衰退的可能性。此乃由於多年來全球各主要央行,包括美聯儲、歐洲央行、日本央行等,無不為了振興經濟,於市場灌注大量流動性,壓低了各國的指標長期利率。利率曲線的形狀很難再被用為判斷經濟停滯甚或衰退的可靠指標。如下圖所示,日本及歐元區極低的利率水平,進一步拉低了美國國債殖利率,我們認為美國短期內邁向經濟衰退的可能性偏低,並同意美聯儲前主席珍妮葉倫的看法,未來的殖利率曲線保持極度平坦將成為常態。

美國、日本及歐元區國債殖利率

資料來源: 彭博社